「フリーランスと会社員の違いってなに?」

「フリーランスにはどんな税金がかかるの?」

「フリーランスの税金の節税方法は?」

上記のことを考えたことがある方も多いのではないでしょうか。

この記事では、フリーランスと会社員の違い、フリーランスにかかる税金やフリーランスの税金の節税方法を解説しています。

この記事を読むことで、フリーランスと会社員の違いを把握できるだけでなく、フリーランスの税金についても理解できるようになるでしょう。

ぜひとも参考にしていただけたら幸いです。

フリーランスと会社員の主な違い5つ

フリーランスは「自由」・会社員は「安定性」といったイメージが浸透しつつあります。その中でもフリーランスと会社員の主な違いを解説していきましょう。

フリーランスと会社員の主な違いは下記の5つです。

- 「契約形態」

- 「収入の安定性」

- 「働き方」

- 「社会保障」

- 「税金」

1つずつ見ていきましょう。

①「契約形態」

会社員は会社と「雇用契約」を結びますが、フリーランスはクライアントと「業務委託契約」を結びます。

会社員であれば契約期間に定めはありませんが、フリーランスにおいては、案件の内容などで契約期間も大きく変わってきます。

雇用契約を結ばない働き方は一見すると魅力的ですが、収入が安定しないといった弊害もあるので留意しておきましょう。

②「収入の安定性」

会社員は基本的に月給などが定められており、月の収入は安定しています。ですが日本では「年功序列主義」が強く残っており、急激に収入アップさせるのは難しいといった実情もあります。

一方、フリーランスは収入を短期間で大きくアップさせることも可能です。成果主義でもあるため、実力さえあれば収入はグングン伸びていくでしょう。ただしなかなか稼げなかったり、収入が途絶えたりする可能性もあり、安定はしていません。

③「働き方」

会社員は毎日決められた時間に職場へ出社し、仕事をします。一方でフリーランスは働く場所や時間は自由です。

フリーランスは仕事内容も自分で選べますが、自分で全責任を負わなければなりません。営業活動や事務作業もおこなわなければならないため、一人で複数の業務をこなす必要があるでしょう。

また会社員においては、近年「テレワーク」や「リモートワーク」が普及し、ある程度は自由な働き方ができるようにもなってきています。

④「社会保障」

会社員は社会保障制度が手厚いですが、フリーランスは社会保障制度が貧弱です。例えば会社員には国民年金の他に厚生年金があり、会社が半分を負担してくれます。

一方でフリーランスは国民年金しかなく、厚生年金部分を自分で積み立てる必要があるでしょう。また健康保険料も会社員は会社と折半ですが、フリーランスは国民健康保険に加入し、全額を自己負担しなければなりません。

フリーランスは雇用保険もないため、病気やケガに備えたいのであれば、自分で就業不能保険などに加入する必要もあります(会社員は傷病手当金制度があります)

⑤「税金」

会社員は毎月の給与から所得税・住民税が徴収され、代わりに会社が税金を納めてくれます。

フリーランスは自分で確定申告をして所得税・住民税を納める必要があるため、会社員より手間がかかるのが特徴的です。

フリーランスの税金については次項で詳しく説明していきましょう。

フリーランスが納める税金は?

フリーランスと会社員で納める税金に違いはほとんどありません。

会社員が納める税金

- 所得税

- 住民税

フリーランスが納める税金

- 所得税

- 住民税

- 個人事業税

- 消費税

フリーランスは会社員と同じで所得税・住民税を納税しますが、会社員とは違い、個人事業税と消費税も納税する必要があります。

ここからは所得税・住民税・個人事業税・消費税についてわかりやすく簡潔に説明していきます。1つずつ見ていきましょう。

①所得税

所得税は個人の所得に応じて課される税金です。所得税を算出するには、まず所得金額を確定させる必要があります。

- 「収入―必要経費―各種所得控除=所得金額」

次に所得金額に税率をかけて、控除額を差し引いた金額が所得税になります。

- 「(所得金額×税率)―控除額」

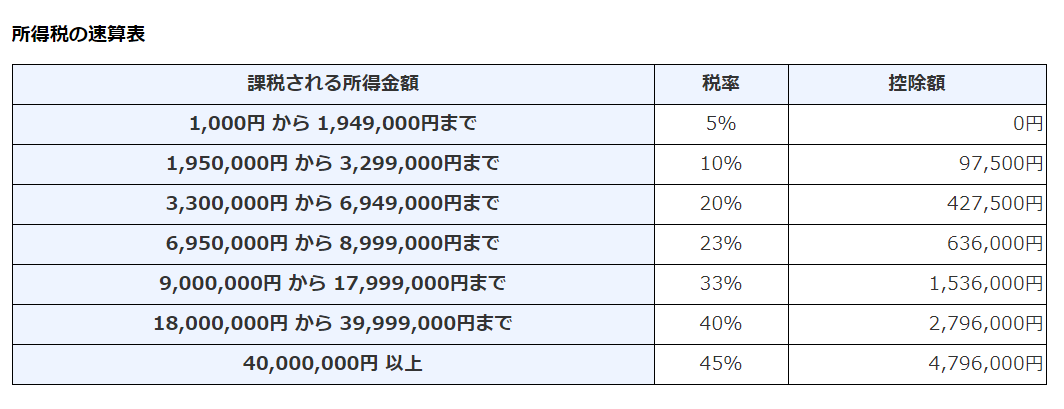

なお所得税の税率・控除額は国税庁で定められており、下記の表の通りです。

引用元:No.2260 所得税の税率|国税庁 (nta.go.jp)

②住民税

住民税は個人が「都道府県」と「市区町村」に支払う税金を指します。住民税の内訳は「所得割+均等割り」です。

前年の所得をもとに10%の所得割が決定します(都道府県4%+市区町村6%)

所得の有無にかかわらず必ず課せられる均等割りは「都道府県1,000円+市区町村3,000円=計4,000円」となっています。

なお、2024年まで復興特別税が年間で1,000円かかることも覚えておきましょう。

③個人事業税

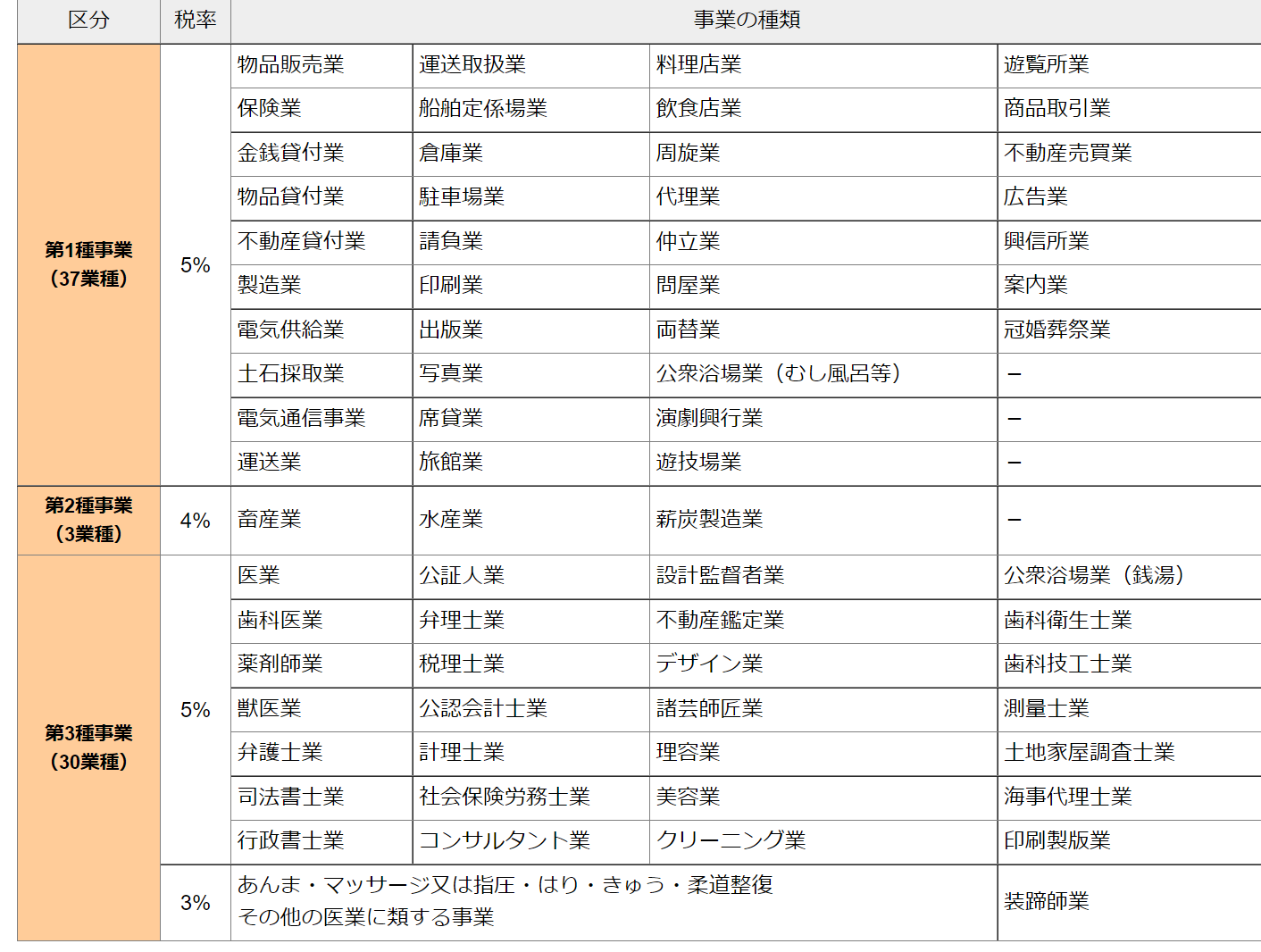

個人事業税は個人事業主(フリーランス)にかかる税金であり、都道府県に税金を支払います。事業をしていることに対しての税金で、所得が290万円を超えると超えた部分に税金がかけられます。

個人事業税の税率は都道府県によって異なるので留意しておきましょう。

引用元:個人事業税 | 税金の種類 | 東京都主税局 (tokyo.lg.jp)

④消費税

消費税は最も身近な税金とも言えますが、下記の条件のどれかに当てはまる場合、消費税も納めなければなりません。

- 2年前の事業年度(基準期間)の売上高が1,000万円を超える事業者

- 課税事業者選択届出書を出した場合

- 特定期間の売上が1,000万円超かつ支払給与額が1,000万円超(※個人事業者は前年1月1日~6月30日までの間、法人は前年の事業年度開始後6ヶ月間)

- 設立資本金が1.000万円以上の場合

フリーランスは特に、「売上が1,000万円を超えるかどうか」という点に注目しておけば大丈夫でしょう。

注意点として事業年度の売上高が1,000万円を超える場合、2年前の事業年度に対して消費税を支払うことになります。つまり当期の売上高が1,000万円を超えたとしても、すぐに消費税を納める必要はありませんので留意しておきましょう。

フリーランスの確定申告は青色申告を利用して節税しよう!

青色申告で確定申告をおこなうと“最大65万円の特別控除”を受けられます。

青色申告をするには「正規の簿記の原則をもとに作成された帳簿」の備え付けが必要であり、複式簿記だと「55万円」・簡易簿記だと「10万円」の青色申告特別控除が適用されます。

なお、複式簿記で青色申告をする際、“電子帳簿保存”もしくは“e-Taxでの電子申告”をすれば、65万円の青色申告特別控除が受けられます。

青色申告を受けるには「開業届」と「青色申告承認申請書」を税務署に提出する

青色申告を受けるためには、事前に「開業届」と「青色申告承認申請書」を税務署に提出しなければなりません。青色申告承認申請書は原則、開業日から2ヶ月以内に提出する必要があります。

青色申告を受けるにあたり、開業届の提出も必要です。開業届とは、事業を始めたことを税務署に報告するための書類であり、提出義務はありません。

ですが青色申告を受ける際には、開業届を提出する義務があります。開業届は基本的に開業してから1ヶ月以内の提出を求められていますが、1ヶ月以上経過しているのであれば税務署に相談してみましょう。

まとめ

この記事では、フリーランスと会社員の違い、フリーランスにかかる税金やフリーランスの税金の節税方法を解説しました。

フリーランスであれば確定申告をして税金を納めなければなりません。また会社員においても、確定申告することで納め過ぎた税金が戻ってくる可能性もあります。

税金について相談したいことがあれば、税金のプロである税理士に一度相談してみると良いでしょう。この記事が少しでも参考になったなら幸いです。最後までお読みいただき、ありがとうございました。